La única propuesta conocida la presentó el CREES hace un año y plantea la necesidad de bajar las tasas y ampliar la base imponible

El nuevo Congreso, a instalarse este 16 de agosto, será recibido con una agenda muy apretada, en la que se incluye el Pacto Fiscal.

De manera pública el Gobierno no se ha referido a la necesidad de una reforma tributaria, pero sí a la discusión de un Pacto Fiscal, tal y como está planteado en el artículo 36 de la Ley de Estrategia Nacional de Desarrollo (1-12).

El CREES, que ha puesto sobre la mesa la única propuesta conocida de manera concreta, plantea cambiar el Impuesto a la Transferencia de Bienes Industrializados y Servicios (ITBIS) a un Impuesto al Valor Agregado (IVA), reduciendo la tasa actual de 18% a 10% a todos los rubros gravados, aunque se reducen significativamente las exenciones de bienes, lo que equivale a una ampliación de la base imponible. La promesa es elevar la presión tributaria de 14.1% a 18.5% en cuatro años.

Sin embargo, partiendo de los indicadores y mediciones internacionales, como es el Informe Doing Business y de Competitividad Global 2015, cualquier propuesta de reforma fiscal tendrá que convencer con algo más que el argumento de una necesidad de incrementar los ingresos. Y no sólo se trata de asumir cuotas de sacrificio en términos de la calidad del gasto, como le correspondería al Gobierno, sino en lo relativo a lo que piensan los inversionistas.

¿Cuál es la realidad o percepción ahora?

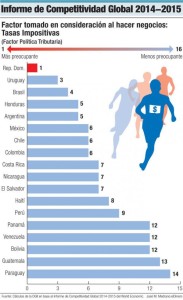

La Encuesta de Opinión Ejecutiva del Foro Económico Mundial, del Informe de Competitividad Global del 2014-2015, revela que el país está muy mal parado respecto la percepción que hay sobre la política tributaria (tasas impositivas), pues República Dominicana ocupa el primer lugar en preocupación entre los países de América Latina y el Caribe.

Sin embargo, el factor relacionado con la Administración Tributaria (regulación tributaria) no representa una preocupación mayor para hacer negocios en el país, ya que ocupa el onceavo puesto entre los 16 factores más preocupantes para invertir.

“Es importante advertir que la interpretación de estos indicadores resulta muy subjetiva, pues el lugar que corresponde a un factor necesariamente depende del estado de otro. Acorde con esto se puede dar el caso de un país como Haití donde sus indicadores tributarios resultan entre los menos preocupantes para hacer negocios. Esto se debe a que otros factores presentan grandes niveles de deterioro como la corrupción”, según el informe Sistema Tributario de República Dominicana, publicado en abril de 2015 por la Dirección General de Impuestos Internos (DGII).

El CREES publicó en enero de 2015 un análisis sobre la tasa de impuesto total que pagan las empresas, en el que República Dominicana, de un grupo de países seleccionados, aparece con un 43.4%, por encima de Panamá (37.2%), Perú (36%), Paraguay (35%), Ecuador (33%) y Chile (27.9%).

La tasa de impuesto total sobre las ganancias empresariales mide los impuestos y contribuciones obligatorias que debe pagar una empresa en su segundo año de operación, expresada como un porcentaje de los beneficios. Por lo alta de la tasa, el sector privado dominicano se ve enfrentado a una distorsión y contracción de las actividades de producción y consumo, así como una limitación de los recursos disponibles para la inversión de capital.

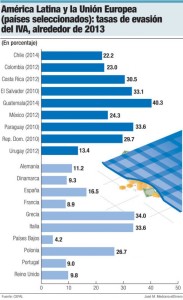

La evasión fiscal, considerada como uno de los principales retos de la administración tributaria, se mantiene en niveles muy altos, según el promedio bianual entre 2003 y 2010. Las autoridades no han publicado ninguna estimación respecto a la evasión en los últimos seis años.

Los datos oficiales disponibles establecen que entre 2003 y 2004 la evasión promedio fue de 42.25%, entre 2005 y 2006 bajó a 33.4%, entre 2007 y 2008 se ubicó en 25.5% y en un promedio de 30% entre 2009 y 2010.

Pero la evasión no sólo es un fenómeno que afecta a la economía dominicana. Según el informe Panorama Fiscal de América Latina y el Caribe 2016, dado a conocer por la Comisión Económica para América Latina y el Caribe (Cepal) en marzo pasado, la evasión tributaria alcanzó los US$320,000 millones en 2014, siendo considerada como una de las principales debilidades de los sistemas tributarios de las economías de la región.

La Cepal considera a los ingresos tributarios la piedra angular del financiamiento básico de un Estado moderno, por lo que afirma es imprescindible priorizar la creación de una cultura impositiva en la que se penalice efectivamente a los evasores.

El investigador de la Cepal Juan Carlos Gómez-Sabaíni, en su informe “Evasión tributaria en América Latina: Nuevos y antiguos desafíos en la cuantificación del fenómeno en los países de la región”, destaca que entre 2007 y 2010, los efectos de la crisis financiera sobre las economías y los sistemas tributarios de la región parecen haber impactado la mejoría que se venía registrando.

Señala que, como es sabido, el comportamiento de los contribuyentes puede estar condicionado, en forma contracíclica, por el contexto económico, lo que puede conducir a que, en períodos recesivos, la evasión sea vista como una estrategia de supervivencia más aceptada.

Según su investigación, aun con menos datos disponibles ha sido posible comprobar que los avances en la reducción de los niveles de evasión del IVA alcanzados en años anteriores se detuvieron bruscamente en la mayoría de los casos. “Tal es el caso de El Salvador, Colombia y México. Incluso en algunos países como República Dominicana y Chile las tasas de evasión estimadas muestran aumento para 2010”, apunta.

Con la regla de la excepción señala el caso de Uruguay, donde la tendencia decreciente se mantuvo, posiblemente capitalizando la profunda reforma tributaria introducida a finales de 2006 que, además de modificar las tasas y ampliar la base imponible, también incluyó a un paquete de mejoras en términos de gestión y eficiencia en la administración tributaria como, por ejemplo, la incorporación de agentes de retención del impuesto.

Indica que en años más recientes el número de estimaciones difundidas por las agencias de recaudaciones continúa acotándose, haciendo más compleja la comparación entre países, más la observación de tendencias generales en el ámbito regional. Sin embargo, dice que resulta evidente la mayor dificultad encontrada para reducir los niveles de incumplimiento estimados con anterioridad a la crisis financiera y económica de 2008-2009.

Plan anti-evasión

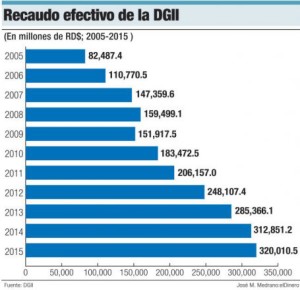

En valores absolutos, la recaudación efectiva creció un 279% entre 2005 y 2014. Impuestos Internos, en un documento colgado en su web, aclara que este comportamiento no se explica exclusivamente por el crecimiento de la economía, sino porque a partir de 2004 la entidad inició la implementación de un plan anti-evasión con fines de crear mecanismos eficientes de control del ingreso por ventas, sobretodo del comercio, dada la dependencia del sistema tributario de impuestos al consumo.

El plan abarcó, de manera general, dos grandes ámbitos de control: Control de las ventas locales con destino a consumo intermedio: ventas entre empresas o entre contribuyentes, para lo cual se estableció en 2007 el Sistema de Comprobantes Fiscales o Control de Facturación; y el control de las ventas locales con destino a consumo final.

Sobre el control de las ventas realizadas con tarjeta de crédito o débito surgió la Norma 08-04, que establece la obligación a las empresas administradoras de tarjetas de retener el IVA pagado por los consumidores.

La más reciente acción en el ámbito de control de las operaciones son los comprobantes fiscales digitales o factura electrónica, un mecanismo similar a los comprobantes fiscales que deben remitir los contribuyentes periódicamente, pero con la característica de que se hace en línea y la información se recibe automáticamente.

El camino hacia el Pacto Fiscal implicará sacrificios colectivos